Meta 股價下跌,扎克伯格豪賭AI和元宇宙,買進機會來了?

摘要

在宣佈 2024 財年支出預期增加後,Meta 進入了調整階段。

增加的支出和資本支出預測對於 Meta 在 AI 和元宇宙平臺上的擴展至關重要。

Meta 預計其運營費用將增長 12%,這一增幅與最近一個季度 27% 的收入同比增長相比顯得不大。

廣告展示次數在全球各地都在增加,同時每條廣告的平均價格也在上升。

目前,該公司以 2025 財年 21 倍市盈率進行交易,估值非常合理。

第一季度財報季即將結束,總體而言,這是一個令人失望的季度,因爲投資者幾乎沒有理由繼續追逐歷史最高點。尤其是一些科技巨頭的今年迄今漲勢有所減弱,不過科技巨頭仍然佔據主導地位,表現優於幾乎所有其他行業。

Meta (納斯達克股票代碼:META ) 是第一季度財報公佈後股價大幅下跌的股票之一。投資者對該公司修正後的前景持批評態度,該前景預計今年的運營費用和支出將高於最初的預期。

當然,這是華爾街一貫的短期主義的一個典型例子。儘管收益下降了兩位數,但 Meta 今年迄今仍上漲了近 40%;不過,如果投資者還沒有買入 Meta 的股票,這次下跌爲他們提供了一個充足的機會。

無需過度關心短期支出

首先要明確一點:儘管 Meta 是市值超過 1 萬億美元的科技巨頭之一,但與許多同行不同,公司仍在以 20% 以上的速度增長收入。

Meta 仍然是一隻成長股:因此,公司繼續投入更多資源以促進增長是合理的。

我上次在 4 月初寫了一篇看漲的觀點,當時股票價格接近 530 美元,隨後在第一季度收益下跌之前。我仍然看好 Meta,並鼓勵投資者在最近的下跌中買入更多這隻股票。

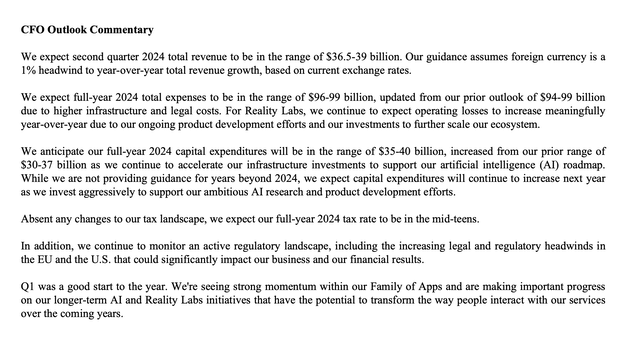

對於趕上最新財報新聞的投資者,我們先來討論一個顯而易見的問題。Meta 股價下跌的主要原因是其對全年支出增加的預期。運營費用現在定爲 960 億至 990 億美元,這比先前 940 億至 990 億美元的低端增加了 20 億美元

這個範圍的低端意味着運營費用同比增長 9%,而 2023 財年爲 882 億美元。

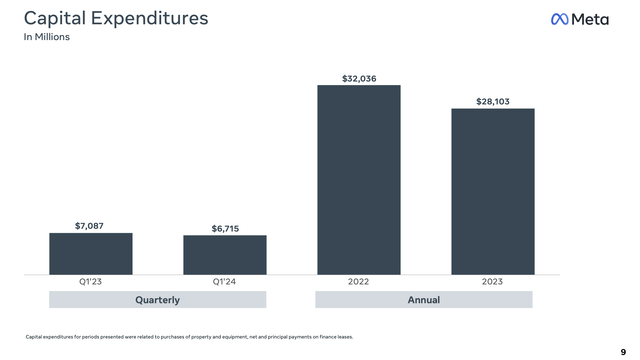

然而,更值得注意的是資本支出預期的增加。公司現在預計資本支出爲 350 億至 400 億美元,顯著高於先前 300 億至 370 億美元的預期。這也遠高於過去兩年平均花費的約 300 億美元資本支出:

簡而言之:AI 正在主要科技公司之間成爲一場軍備競賽,而 Meta 正在努力爭勝。公司正在投資數據中心和硬件,以支持其下一代 AI 和元宇宙平臺(順便也惠及 Arista Networks (ANET) 等供應商)。

同時:Meta 擁有充足的資源進行投資。即使在增加支出的情況下,Meta 也在大幅提升其運營利潤率。

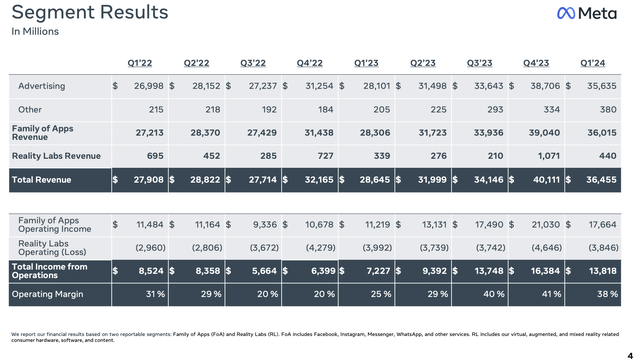

在第一季度,其 138 億美元的運營利潤同比幾乎翻倍,而運營利潤率從去年同期的 25% 飆升至最近一個季度的 38%。根據“40 法則”,Meta 獨佔鰲頭,在第一季度的“40 法則”得分爲 65%(27% 的收入增長加上 38% 的運營利潤率)。

說到收入增長:當 Meta 的收入增長速度接近 30% 時,我認爲預期的 9% 至 12% 的運營費用增長實際上相當剋制。我們還注意到,在過去的 12 個月裏,Meta 產生了 486 億美元的自由現金流——完全足以支持額外的約 50 億美元資本支出(公司先前到當前資本支出範圍中點的大致增加)。這也足以支付 Meta 在第四季度啓動的每季度約 0.50 美元的股息;考慮到約 26 億股流通股,這一計劃每年“僅”花費 Meta 約 52 億美元,約佔其自由現金流的 10%。

總結:當我們將 Meta 計劃的支出增加放在其收入增長和已存在的運營利潤率擴展的背景下看時,我們發現沒有什麼可擔憂的。繼續持有並買入這次下跌。

廣告展示次數的增長繼續推動收入加速

我們必須平衡這樣一個事實:Meta 宣佈增加支出的消息,正好趕上其第一季度收益週期,在此期間,收入增長從第四季度的 25% 加速至 27%,環比增長了兩個百分點,對於 Meta 這種規模的公司來說,這是一個罕見的成就。

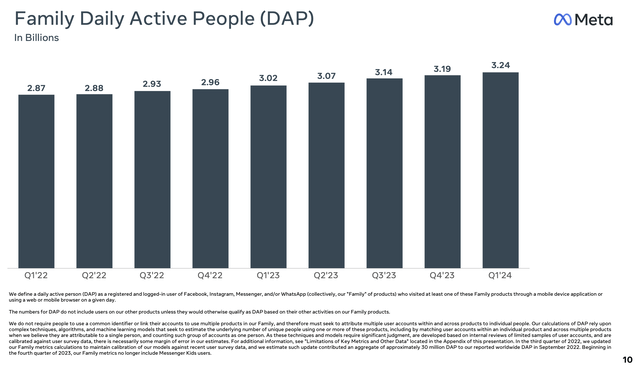

公司在全球範圍內繼續增加日活躍用戶,第一季度又增加了 5000 萬,達到 32.4 億。

需要注意的是:雖然 Meta 繼續報告公司總的日活躍用戶數,但公司停止報告 Facebook 的日活躍用戶數,而我之前依賴它來衡量公司在美國和加拿大(ARPU 最高的地區)的用戶增長。這似乎是科技行業的一個趨勢,尤其是在 Netflix (NFLX) 停止報告訂閱用戶數之後。

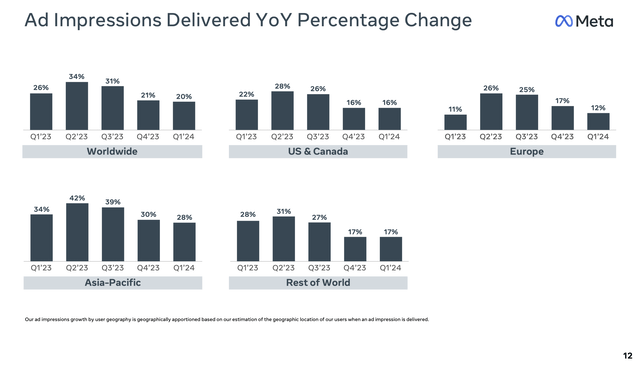

儘管如此,我們仍然可以獲得按地區提供的廣告展示次數的數據。如圖所示,美國和加拿大的廣告展示次數同比增長 16%(與第四季度持平),而歐洲和亞洲則有所放緩:

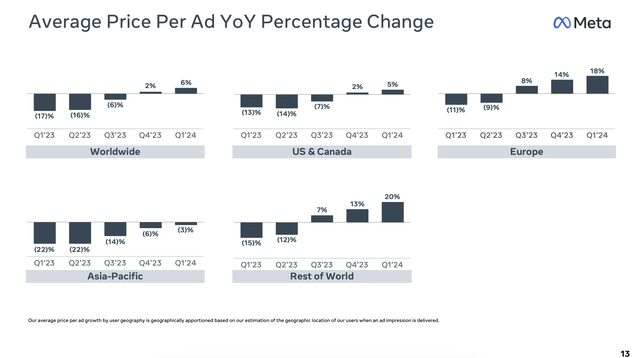

令人印象深刻的是,第一季度每條廣告的平均價格同比增長加速至 6%,而第四季度爲同比增長 2%,這得益於所有地區的加速。特別值得注意的是,“世界其他地區”的每條廣告平均價格同比增長 20%,在 ARPU 方面長期落後於美國和歐洲。

我們注意到,人工智能(Meta 正在大量投資的領域)是提高用戶參與度的重要驅動因素(從而提高廣告展示次數和平均價格),尤其是在推出“Llama” AI 虛擬助手的英語國家(AI 輔助搜索現在無縫集成到公司的核心應用程序中,包括 Facebook 和 Instagram)。根據 CEO Mark Zuckerberg 在第一季度收益電話會議上的講話:

Meta AI 的初步推出進展順利。數千萬人已經嘗試過了,反饋非常積極。當我第一次與我們的團隊聯繫時,大多數反饋是人們要求我們在他們所在的地方發佈 Meta AI。

因此,我們已經開始在一些英語國家推出 Meta AI,並將在未來幾個月內推出更多語言和國家。你們現在都知道我們的產品開發流程了。

我們向有限的受衆發佈產品的早期版本,以收集反饋並開始改進它。然後一旦我們認爲它準備好了,我們就會讓更多的人使用。那個早期發佈是在去年秋天,這次發佈,我們現在正在進入增長階段。

我們相信,使用 Llama 3 的 Meta AI 現在是您可以自由使用的最智能的 AI 助手,現在我們擁有了高質量的產品,我們正在使更多人在 WhatsApp、Messenger、Instagram 和 Facebook 中更容易使用它。”

一旦推出非英語語言版本,可能會成爲國際市場進一步提高廣告展示次數和廣告價格的催化劑。

估值和關鍵結論

鑑於 Meta 出色的收益和收入增長,我繼續關注其非常合理的市盈率和 PEG 估值。對於 2025 財年,華爾街分析師預計 Meta 將實現 1791 億美元的收入(同比增長 13%)和 23.08 美元的調整後每股收益(這意味着比今年 20.18 美元的調整後每股收益預期增長 14%,而今年的預期同比增長 36%,與 2023 財年相比)。

在當前約 480 美元的股價下,Meta 的 2025 財年市盈率爲 21 倍;如果以今年 36% 的每股收益增長率作爲分母,Meta 的 PEG 比率僅爲 0.6 倍(通常低於 1 倍被視爲便宜)。

我們還注意到,Meta 擁有 580 億美元的現金和 400 億美元的淨現金(扣除 180 億美元的債務),按淨現金計算約佔其市值的 3%;因此,從“扣除現金”角度看,Meta 的市盈率和 PEG 比率也降低了 3%。

這並不是說 Meta 沒有風險。公司肯定在 AI、AR/VR 和所謂的元宇宙上進行長期押注。毫無疑問,其中一些押注可能不會成功(正如公司 Reality Labs 部門所證明的那樣,其中 Oculus VR 頭戴設備的表現令人失望);此外,Meta 所有的收入都來自社交媒體廣告,這使其面臨被新興競爭者取代的風險(如 TikTok 等新興公司所證明的那樣)。儘管如此,我仍認爲 Meta 的長期機會遠多於風險,並且以約 21 倍市盈率買入這隻股票是有吸引力的。在此持有多頭頭寸。

文章來源:Seeking alpha

編輯:BiyaPay 財經

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐