【APPFX】鲍威尔谈话中性,IMF下调国际经济展望市场仍有盈余修正风险

20230111每日分析

【APPFX】美联储官员出面打压市场情绪,行情走势具有与基本面背离风险

20230110每日分析

【APPFX】通胀回降超预期,美国经济软着陆机会攀升,资产走势则仍位于末段行情

20221214每日分析

【APPFX】美联储维持鹰派论调但了无新意,市场波动性相对降低适应高压货币政策

20221103每日分析

还原真实的美联储 读书笔记21

短期资金市场的挤兑给了我们教训,大萧条期间,美国采取新措施降低金融市场风险,例如联邦存款保险制度,这些措施为稳定金融市场做出了贡献。但禁止银行支付活期存款利息的规定被经济学家反对,因为它粗暴但无效,金融机构会把银行短期存款业务转移到短期资金市场上,企业短期贷款从向银行贷款变成在短期资金市场发放短期企业债券。

还原真实的美联储 读书笔记20

美联储应对次贷危机武器之一:紧急贷款 市场恐慌造成银行面临挤兑风险时,美联储应当担任最后贷款人,消除恐慌。雷曼兄弟破产引起了大萧条以来最严重的金融恐慌。传统银行面对挤兑时,可以向美联储的折扣窗口贷款缓解危机,保证银行有足够资金应付可能发生的挤兑事件。

还原真实的美联储 读书笔记19

次贷危机是否由美联储的低利率政策造成?第一,美国房价自1998年开始加速上涨,美联储低利率自2001年开始,时间不吻合。第二,房产泡沫是全球现象,其余没有采用量化宽松政策的国家同样出现了房价加速上涨。第三,决定购房需求的是房贷利率这种长期利率,而不是美联储控制的短期利率。

还原真实的美联储 读书笔记17

次贷危机酝酿过程里,雷曼兄弟等投资银行有无法推卸的责任。美国金融市场分工很细,房贷市场向个人发贷款的银行和金融公司属于房贷零售商,银行提供房贷给购房者,购房者每月还款给银行,带来固定现金收入,因此房贷属于资产。这些银行会把房贷卖给下一级金融机构,也就是投资银行,再把获得的资金用来重新发放购房贷款。

还原真实的美联储 读书笔记16

第二节美联储如何运用量化宽松政策应对次贷危机?次贷危机起源:房价真的只涨不跌吗?美国的购房贷款分两种:传统的固定利息贷款,新兴的次级贷款。传统贷款:年限15-30年,利息固定,让贷款人避免未来利率上升的风险。但对贷款人的资格限制严格,要求首付20%,相当于做门槛筛选,降低银行的坏账风险。

还原真实的美联储 读书笔记15

M2过高会引起通胀吗?首先,影响通胀的是M2的增长速度,而不是M2。其次,M2增长速度和通胀的关系非常不稳定,是长期关系,短期对通胀的解释能力非常有限。M×V=P×Y M是货币供应量,V是货币流通速度,P是价格水平,Y是总产出。每年流通的货币总量等于用货币购买这些产品的总价值。

还原真实的美联储 读书笔记14

量化宽松等于滥发货币吗?——关于货币供应的几个常见误区 基础货币是由美联储等中央银行直接发行的货币,包括银行存在美联储的储备金。量化宽松政策是美联储用基础货币从金融机构购买长期国债。金融机构收到货币后,自己决定如何使用,若这些货币作为储备金存在美联储,不进入市场,则不对通胀造成影响。

还原真实的美联储 读书笔记13

量化宽松背后的逻辑是什么?常规情况,经济衰退时,美联储购买短期国债,通过增加市场上得流动资金,造成短期利率下降,由此影响长期利率下降,刺激居民消费和企业投资。但是当短期利率降至零时,就无法再通过降低短期利率得方式来影响长期利率下降,因此美联储要找到某种方式直接影响长期利率,那么即...

还原真实的美联储 读书笔记12

零利率后,货币政策何去何从?当利率降到零时,美联储通过调节利率来稳定经济的方法就行不通了,因为利率不可能大幅度降低到零以下。名义利率为负意味着存款人不仅不能获得利息,还要交钱给银行。我把大量现金放在家里不香吗?哪怕不赚,至少不亏。我把钱存在银行给你用,银行不仅不给我利息,我还要倒贴你钱,傻子才这么做,对吧!

比特币行情分析丨2022-6-27

【昨日复盘】 上周市场对美联储的利率预期出现了重大的变化,开始慢慢对美联储进行鸽派定价。市场意识到美联储将比之前预期的更早结束其加息周期,很可能是在中期选举(11月8日)前后的某个时候。目前市场预计7月加息75基点的可能性仅为71%,7和9月累计加息125几点的可能性低于100%。

还原真实的美联储 读书笔记11

第三章美联储在通过滥发货币转嫁次贷危机吗?第一节 美联储的量化宽松是滥发货币吗?什么是量化宽松?——比较量化宽松和传统货币政策 经济出现负增长,就进入衰退期,反之则扩张期。1930年大萧条就是严重的经济衰退期,最近一次衰退期是2008年得次贷危机。

还原真实的美联储 读书笔记10

美联储作为最后贷款人可以帮助稳定金融市场,降低金融危机爆发的频率和强度,减少经济损失。但有道德风险,金融机构知道美联储会救市,平时会放松风险控制,甚至为暴利而做高风险投资,这样反而会增加金融危机发生的可能性。有人认为道德风险是出现金融危机的根源,因为知道美联储会救市,所以金融机构使劲的作死,从而引发金融危机。

比特币行情分析丨2022-6-22

【昨日复盘】 2024年 FOMC票委会巴尔金在讲话中称,从现在到7月会议期间,他关注的是实际通胀和预期,通胀下降得越快,美联储在紧缩性政策上做得就越少。7月会议上加息50基点或75基点在其看来合理的,并希望美联储能够软着路。他还认为将加息幅度上调至75基点来应对最近通胀似乎...

投资笔记 0616:美联储的加息为什么无效?

这篇随笔的灵感源于 6 月 10 日,当天晚上美国劳工部公布了 5 月 CPI,同比涨幅达到 8.6%。我并没有太过意外,在此之前已有言论铺陈,认为一场狂风暴雨将翩然而至,即如果涨幅超过 8.3% 或 8.5%,市场将迎来暴跌。不过,当事实如此明晃直白地被甩在眼前,其产生的震撼效...

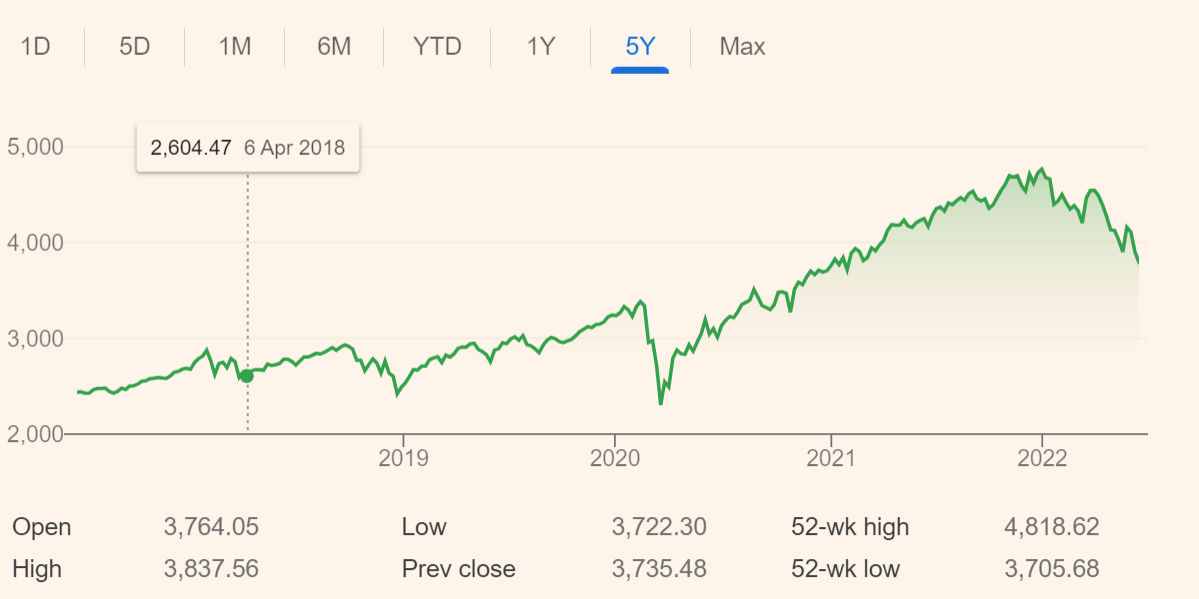

【ACY證券】升息3碼後美元見頂大跌,反向行情已成為新常態

昨日,美聯儲如市場預期加息了75個基點,然而激進的策略非但沒能支撐美元上漲,反而觸發美元快速回落。受此影響,全球股市中之前跌的最凶的銀行、科技、地產等板塊紛紛大幅反彈。很多分析師認為,昨日行情反常的原因在於鮑威爾在決議後表示75基點加息不會是常態然而事實上,在決議發佈後,鮑威爾講話前,美元便已經沖高回落,呈現見頂跡象。

比特币行情分析丨2022-6-16

美联储加息75几点,重回沃克时代?