司法部拆分風波,谷歌股價大跳水!你敢跟進嗎?

谷歌(GOOG)最近又“攤上事兒”了,這次是被美國司法部盯上了。反壟斷訴訟提議要拆分谷歌的搜索、Chrome 和 Android 業務,直接讓股價應聲下跌了 5%。別說,光是看到“拆分”兩個字,投資者確實難免緊張。不過,話說回來,谷歌畢竟是谷歌,它在數字廣告和雲計算這塊的江湖地位,可不是隨便說拆就拆的。

要知道,谷歌的搜索業務佔了公司總收入的 56%,而它的雲計算部門更是逆風飛揚,年化增長率達到了 35%。再看看估值,現在的市盈率只有 18.6 倍,是 MAG-7 科技巨頭裏最便宜的,比行業平均的 25.6 倍還要低一大截。就這性價比,難怪有人說它是“被低估的金礦”。

當然,司法部的這波操作會讓市場情緒有點不安,但仔細一想,谷歌的基本盤沒啥動搖,估值回調後反倒可能有更大的上升空間。所以,究竟是恐慌拋售還是趁低撿漏?下面我們就好好看看,谷歌這家公司在當下到底值不值得入場。

反壟斷風波的短期影響

谷歌近年來在反壟斷方面的麻煩似乎從未間斷。最近,美國司法部再次出手,提出要拆分谷歌的搜索業務、Chrome 瀏覽器和 Android 操作系統。這個提議立刻引發了市場的廣泛關注,導致谷歌股價在一週內暴跌了約 5%。股市的這種波動,讓不少投資者心生疑慮,擔心這次反壟斷訴訟可能會影響谷歌的核心業務。

首先,我們來看看這場反壟斷風波的具體內容。

美國司法部認爲,谷歌通過控制搜索引擎、瀏覽器和移動操作系統,形成了對整個數字廣告市場的壟斷,並在競爭中佔據不正當優勢。特別是在搜索業務方面,谷歌幾乎壟斷了美國市場。

爲了改變這種情況,司法部提出了拆分谷歌的計劃,要求其剝離部分業務,尤其是搜索和瀏覽器業務,來增加市場競爭。這樣的消息一出,自然讓市場產生了恐慌情緒,股價下跌並不意外。

但這種反應實際上可能過於悲觀。

雖然反壟斷調查和法律訴訟無疑是谷歌面臨的重大挑戰,但從歷史經驗來看,這類案件通常並不會輕易導致企業被迫解散或分拆。以微軟爲例,90年代末期它就曾遭遇類似的反壟斷訴訟,儘管最終微軟被要求做出一些業務調整,但公司核心競爭力依然穩固,並沒有像許多市場人士預測的那樣遭遇“分裂”。所以谷歌也有很大的可能通過法律途徑與政府達成和解,避免被強制拆分。

反壟斷訴訟的影響雖然在短期內壓低了谷歌的股價,但考慮到谷歌在數字廣告、雲計算和全球市場中的領先地位,認爲這一切更多是市場情緒的波動。

估值分析與谷歌的長期價值

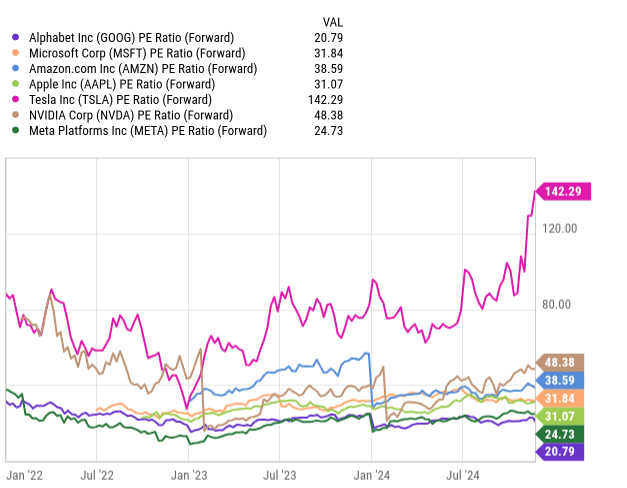

在當前的科技股市場中,谷歌的估值相對低迷,這爲投資者提供了一個吸引人的機會。谷歌的市盈率(PE Ratio)目前爲 18.6 倍,顯著低於同行業其他科技巨頭。微軟的市盈率爲 31.8 倍,蘋果爲 29.4 倍,而谷歌則被認爲是“被低估”的一員,甚至在整個 MAG-7(包括蘋果、微軟、谷歌、亞馬遜、Meta、特斯拉和英偉達)中,谷歌的估值是最便宜的。

那麼,爲什麼谷歌的估值如此低?

首先,反壟斷問題顯然對市場情緒產生了影響。投資者在看到司法部提出的拆分建議後,產生了對於公司未來不確定性的擔憂。這種擔憂使得投資者對谷歌的未來盈利能力產生疑慮,進而影響了股價。然而,谷歌的基本面依然強勁,尤其是在數字廣告和雲計算兩大領域的持續增長。

谷歌當前的市盈率遠低於行業平均水平,尤其是考慮到其強勁的市場地位和未來的增長潛力。

這種低估值爲投資者提供了一個“安全邊際”,也就是說,即使面臨反壟斷壓力,谷歌仍然有足夠的盈利能力來支撐其當前的估值,並在未來回歸到更合理的水平。歷史上,類似的低估情況往往意味着一旦市場情緒回暖,股價可能會有大幅回升。

估值上行空間

假設谷歌的市盈率回升到行業平均水平的 25.6 倍,其股價有可能上漲 30% 以上。這一估值迴歸並不依賴於谷歌短期內的劇烈變化,而是基於市場對公司未來發展的信心恢復。例如,隨着反壟斷訴訟的逐步解決,市場對谷歌的長期預期將會逐漸恢復,股價也有可能隨之回升。

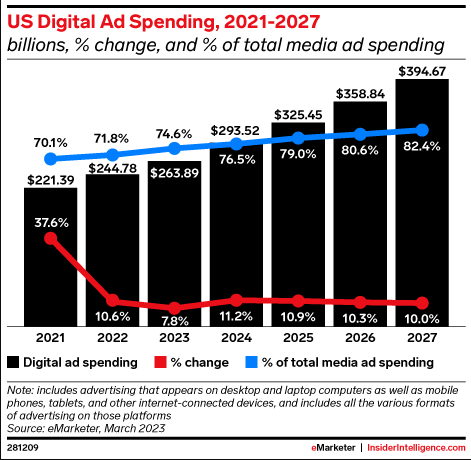

而且谷歌的廣告業務佔據全球市場份額的約 30%,這使得即使面臨拆分壓力,谷歌依然能夠憑藉其龐大的數據和流量優勢,在數字廣告領域保持競爭力。根據 2024 年第三季度財報,谷歌搜索部門在該季度創收 494 億美元,佔公司總收入的 56%。雖然廣告部門的年化增長率爲 10.39%,低於上一季度的增長,但搜索業務仍是谷歌的核心收入來源,且依舊增長穩定,年化增長率爲 12.3%。

更重要的是,谷歌的雲計算業務和硬件業務也在穩步擴展,成爲公司收入的新增長點。2024 年第三季度,谷歌雲的收入爲 113.5 億美元,同比增長了 34.96%,這一增速超過了微軟和亞馬遜,顯示出谷歌在雲計算領域的強勁增長勢頭。此外,谷歌的硬件業務,如 Pixel 手機和 Nest 家居產品,也正在逐步帶動公司收入多元化,這些新興業務的增速爲谷歌未來盈利提供了更多保障,進一步支持其估值上行的潛力。

因此,儘管目前谷歌的股價受到反壟斷訴訟的拖累,但考慮到其在廣告、雲計算和硬件等領域的強勁表現,谷歌仍然擁有巨大的估值修復空間。從長期來看,當前的低估值爲投資者提供了難得的入場機會。

技術分析支撐

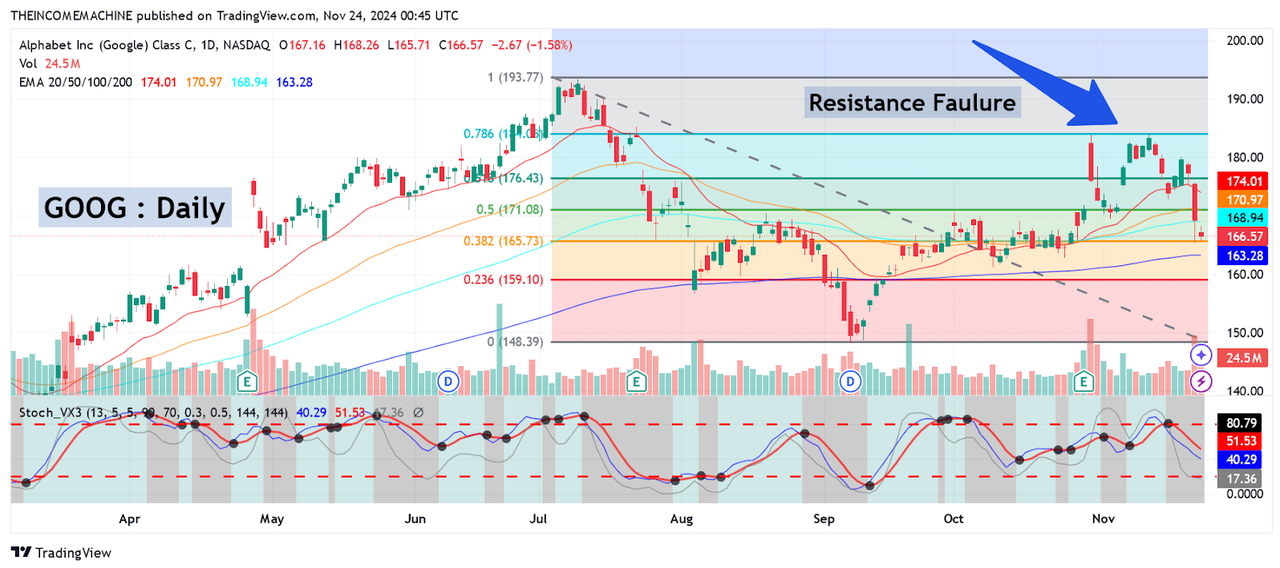

出於上述原因,我仍然認爲 Alphabet 股票在更廣泛的 MAG-7 羣體中處於非常有利的位置。然而,所有投資者都清楚,股市的反彈並不會永遠持續下去,在創下歷史新高後,回調是不可避免的。從我們之前所討論的股價走勢來看,我認爲目前 Alphabet 的股票正處於一次典型的回調過程中。

回顧 Alphabet 股票的歷史高點 193.31 美元,並將其與 2024 年 9 月 9 日的低點 148.20 美元相連接,可以明顯看到股價在接近 78.6% 斐波那契回撤位(約 184.05 美元)時遭遇了強烈的阻力。此時,股價未能突破該關鍵價位,而日線隨機指標(RSI)也從超買區回落,且看跌交易量顯著上升,突破了近期的平均水平。

這一價格走勢在約 184 美元附近形成了一個明顯的雙頂阻力區,進一步限制了股價的上漲空間。爲了進一步調整我的觀點,並將評級從“買入”下調至“賣出”,我將關注股價是否跌破 9 月 9 日的低點 148.20 美元。若發生這一情況,可能會加速下行壓力,並將股價引向下一個主要支撐區域,即 2024 年 3 月 4 日的低點 131.55 美元。

除非這種情況真的實現,否則我將維持我目前的多頭倉位,並將整體前景降至簡單的“買入”評級,因爲我相信最近的歷史回調只是股價調整的一部分,長期來看,Alphabet 仍具備強大的基本面支撐。

入場時機:等待還是立刻行動?

對於投資者來說,關鍵問題是:是現在入場還是等待進一步的回調?

雖然短期內股價可能會受到反壟斷訴訟的持續影響,但從長期來看,谷歌依然具有強大的市場競爭力和增長潛力。結合當前谷歌相對低廉的估值,尤其是在與同行業公司相比時,谷歌的市盈率顯得相對較低,給投資者帶來了較爲安全的入場機會。

更重要的是,隨着政府換屆後監管環境可能的變化,反壟斷訴訟的壓力可能會得到緩解,從而爲股價的長期上升奠定基礎。

綜上所述,儘管谷歌面臨來自美國司法部的壓力,但股價短期得波動並不能改變其長期增長的基本面。從廣告業務到雲計算,再到人工智能的前沿佈局,谷歌在多個領域的領先地位爲其未來的發展奠定了堅實的基礎。其在全球廣告市場的份額、持續擴張的雲計算業務以及不斷進步的人工智能技術,都爲其提供了巨大的增長潛力。

雖然當前的股價波動提供了短期的投資機會,但投資者應注意股市的自然回調和可能出現的技術性反彈。因此,對於長期投資者來說,當前的股價水平可能是一個較爲合適的入場時機。而短期內,若股價繼續下行,可能會爲未來的反彈提供更爲有利的價格點。