以太坊再次陷入通货膨胀:对投资者意味着什么

以太坊供应变化的论点

以太坊( ETH-USD )最近从通缩供应转为通胀供应,对投资者来说影响中立。虽然通胀会逐渐稀释投资者的份额,但也能降低交易费用。这将增加以太坊的使用,可能带来更多需求,推动以太坊价格上升。

我对以太坊的长期前景依然看好。

以太坊的供应变化

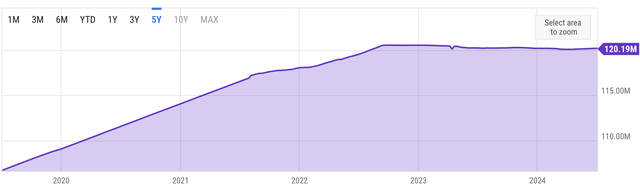

上图显示了过去一年以太坊的供应量,乍一看似乎波动很大。期间有通胀、通缩和相对稳定的时期。然而,自四月以来,供应量一直在稳步上升。

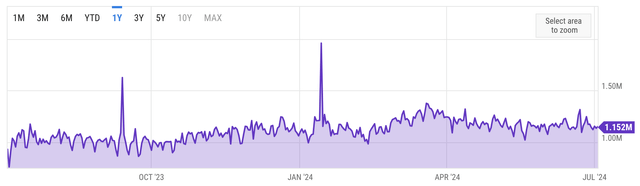

然而,拉长到五年的图表来看,自2022年底以太坊转向权益证明(Proof of Stake)以来,供应量其实非常稳定。最近的通胀在包含2022年前数据的图表上几乎不显眼:

虽然目前的通胀率可能很小,但仍值得讨论,因为它有一个明确的原因,而不仅仅是暂时的波动。具体来说,2024年3月Dencun升级上线。这次“硬分叉”升级释放了九个不同的改进。其中一个改进 - proto-danksharding - 是最近供应通胀的原因。

Proto-Danksharding 和交易费用

Proto-danksharding 降低了“层 2”交易的费用,这些交易在被添加到以太坊区块链之前被捆绑在一起。这是因为它允许一些与交易相关的数据在约 18 天后被删除,而不是永久存储在以太坊区块链上。

具体来说,一些初步验证和处理交易所需的数据不需要永久存储。这些数据与交易最终完成后可用的更空间高效的数据(如验证者认证)是重复的。换句话说,proto-danksharding 只是允许以太坊用户临时同步一些重要数据而不将其永久存储在区块链上的方法。

像其他加密货币一样,以太坊交易的费用是可变的,对于需要更多永久空间的交易,费用会更高。通过减少每笔层 2 交易使用的永久存储量,proto-danksharding 已经降低了层 2 以太坊交易的交易费用。

以太坊的供应规则

对以太坊供应规则不熟悉的人可能无法立即看到交易费下降和供应增加的关联。毕竟,比特币的供应规则更简单,只允许根据2009年确定的固定间隔发行固定量的新比特币。

以太坊的供应规则更复杂,总供应量取决于多种因素,包括交易费。与比特币类似,以太坊发行新供应来奖励保护网络的验证者。具体发行量取决于验证者质押的以太坊数量。

为抵消这些新供应,一些以太坊用户支付的交易费会被“烧毁”或销毁。如果交易费足够高,被烧毁的以太坊会超过发行的新供应量,导致供应通缩。

反之,如果交易费低,被烧毁的以太坊少于发行的新供应量,导致供应通胀。

当proto-danksharding导致交易费大幅下降时,减少了被烧毁的以太坊量,导致近期供应通胀。

对以太坊用户的影响

交易费用降低对以太坊用户来说是一个好消息,因为这减少了交易的成本。这使得交易变得更加经济,特别是对于频繁的小额交易来说影响尤为显著。

上图显示了过去一年以太坊的每日交易量。总体上,即使在三月的 Dencun 升级后,交易量依然稳定在每天约110万笔。然而,这并不意味着 Dencun 升级失败了。上图只包含了“层 1”交易,这类交易由于以太坊区块链空间限制,目前几乎已经饱和。Dencun 升级主要针对的是“层 2”交易,这些交易将多个用户的交易打包成一个“层 1”交易,以节省空间和降低费用。

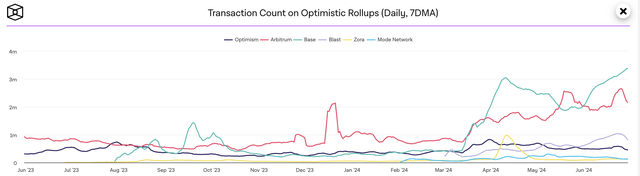

以太坊上有许多“层 2”网络,从三月份开始,最受欢迎的网络交易量显著增加:

如图所示,Arbitrum 的日均交易量从 Dencun 升级前的不到100万笔增加到升级后的超过200万笔。Base 的增长更为显著,最近一天处理了超过300万笔交易。虽然这仍只有像 Mastercard 这样的大型支付处理器交易量的约 1%,但在短时间内,这是一个令人印象深刻的增长。

基于这些数据,我们可以得出结论,Dencun 升级的较低交易费用已经对以太坊用户产生了正面影响。由于费用降低,人们可以更频繁和更经济地进行交易。

对投资者的影响

从投资的角度来看,目前以太坊的通胀率可以忽略不计。虽然以太坊以前是通缩的,但几乎没有显著变化;自2022年转向权益证明以来,以太坊的总供应量波动不到 1%。自三月份 Dencun 升级以来,以太坊的供应量仅增加了 0.1%,年通胀率不到 1%,低于黄金和白银等传统价值储存手段的平均通胀率。

此外,与黄金、白银甚至比特币不同,投资者可以质押以太坊以赚取收益,抵消通胀的影响。即使使用像 Coinbase 这样的中心化质押服务,他们也可以获得约 2.5% 的年收益,足以抵消 1% 的通胀率。

即使那些不质押以太坊的人,理论上也可以从 Dencun 升级中受益,因为交易费用的降低可能会增加对以太坊的需求,这种需求的增加可能会抵消通胀带来的稀释。考虑到以太坊的供应相对稳定,以太坊的看涨逻辑更多地基于其采用率的增加(以及美元的弱势)而不是通缩。

虽然转向通胀理论上对以太坊的看涨逻辑影响甚微甚至没有影响,但投资者并不总是理性的。在过去两年中,以太坊被宣传为通缩资产,一些投资者可能将转向通胀视为其投资论点的失败。

目前,至少可以公平地说,以太坊的供应规则比一些投资者预期的更复杂和不可预测。例如,如果用户显著增加交易量,以太坊未来可能再次变为通缩,但几乎无法预测这是否会发生以及何时会发生。

结论

以太坊从通缩转向通胀是一个值得注意的有趣变化。本文展示了以太坊的供应机制以及为什么 Dencun 升级导致其变为通胀。

然而,从整体来看,这是一个相对次要的发展,不应改变以太坊看涨者的长期前景。看涨者应关注 Dencun 升级带来的新功能、未来类似升级的计划以及即将推出的以太坊 ETF 等更大的发展。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐